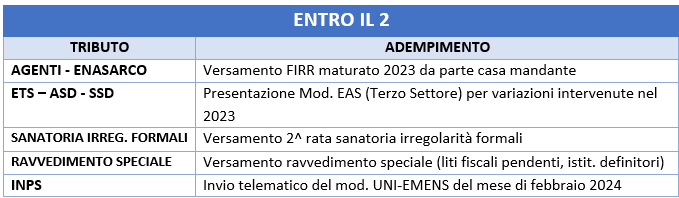

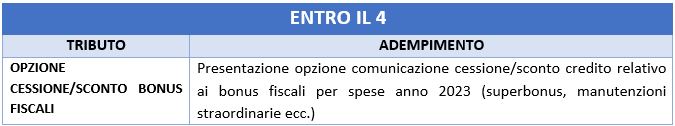

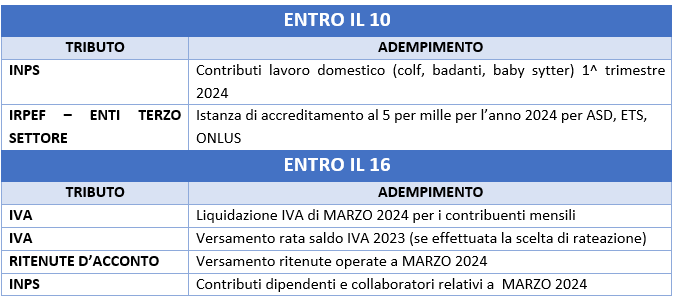

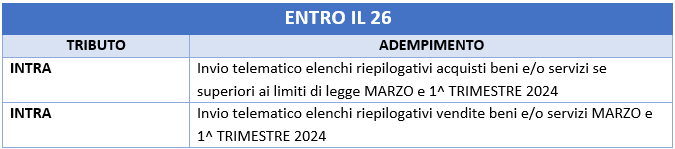

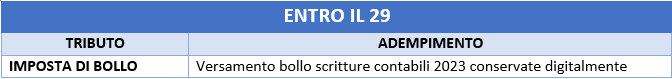

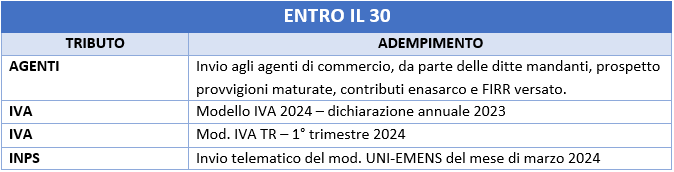

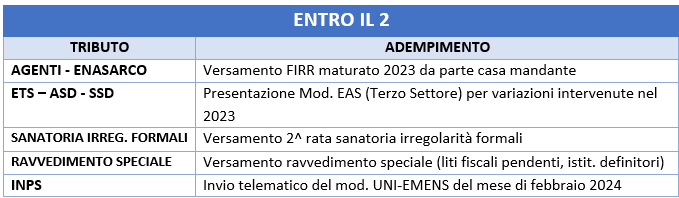

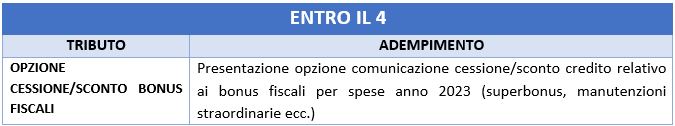

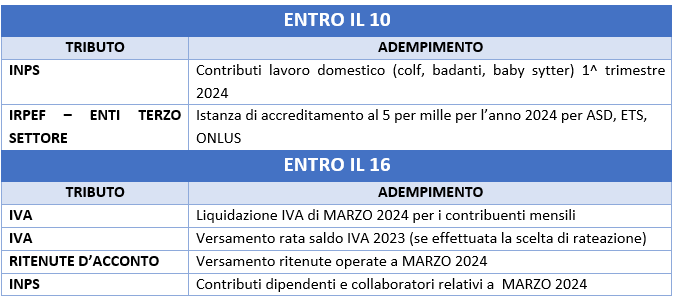

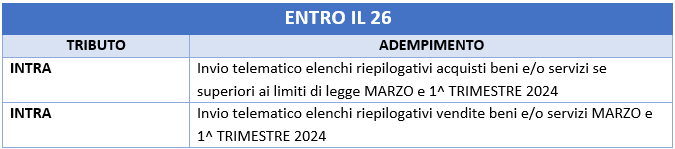

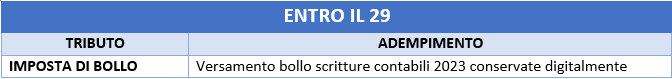

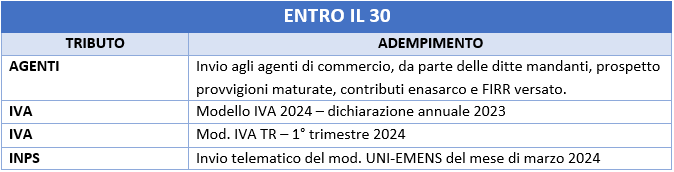

SCADENZARIO APRILE 2024

Per la consultazione dell’elenco completo delle scadenze fiscali di aprile 2024 pubblicato nel sito dell’Agenzia delle Entrate cliccate sul seguente link:

https://www1.agenziaentrate.gov.it/servizi/scadenzario/main.php

Per la consultazione dell’elenco completo delle scadenze fiscali di aprile 2024 pubblicato nel sito dell’Agenzia delle Entrate cliccate sul seguente link:

https://www1.agenziaentrate.gov.it/servizi/scadenzario/main.php

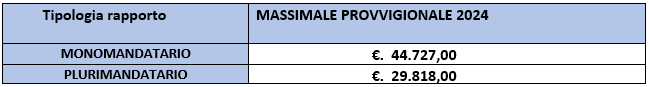

MASSIMALI PROVVIGIONALI ENASARCO PER L’ANNO 2024

L’importo dei massimali 2024 per il calcolo dei contributi previdenziali Enasarco, per gli agenti operanti come ditta individuale o società di persone, sono stabiliti nella misura seguente:

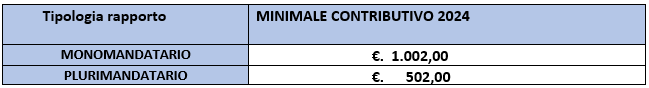

MINIMALI CONTRIBUTIVI PER L’ANNO 2024:

Gli importi dei minimali contributivi per il 2024, per gli agenti operanti come ditta individuale o società di persone, sono stabiliti nella misura seguente:

Si rammenta che per determinare i minimali contributivi vanno considerati il:

PRINCIPIO DI PRODUTTIVITA’, in base al quale il minimale contributivo è dovuto solo se il rapporto di agenzia ha prodotto provvigioni nel corso dell’anno.

La maturazione di provvigioni anche per un solo trimestre, fa scattare l’obbligo di versamento del minimale anche con riferimento agli altri trimestri.

Se il rapporto di agenzia è rimasto “improduttivo” per tutto l’anno, il minimale contributivo non è dovuto.

PRINCIPIO DI FRAZIONABILITA’, in base al quale il minimale contributivo è frazionabile per quote trimestrali.

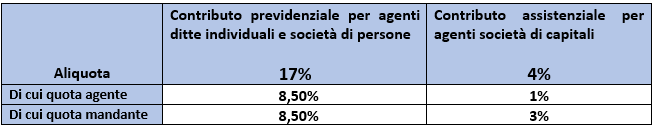

ALIQUOTE DEI CONTRIBUTI PREVIDENZIALI E ASSISTENZIALI ENASARCO

Le aliquote dei contributi previdenziali e assistenziali sono uguali all’anno precedente:

L’Inail con il nuovo bando ISI mette a disposizione 500 milioni di euro per finanziamenti a fondo perduto alle imprese.

SOGGETTI AMMESSI

Possono partecipare al bando e accedere al contributo del 65% le imprese di tutto il territorio nazionale che appartengono ai seguenti settori:

CONTRIBUTO

E’ previsto un contributo a fondo perduto in conto capitale del 65% fino a €. 130.000 (spesa max. di €.200.000).

L’investimento è possibile solo dopo aver presentato la domanda di contributo pertanto tutta la documentazione contabile e fiscale dovrà avere data successiva.

In caso di ottenimento del contributo, l’importo verrà accreditato dall’Ente pubblico sul conto corrente bancario della ditta Beneficiaria.

TIPOLOGIA DI INVESTIMENTI

Gli investimenti agevolabili sono stati classificati in 5 ambiti tra cui i principali sono l’ambito 1-2 diretti ad investimenti che migliorino la sicurezza e la salute nei luoghi di lavoro e la riduzione dei movimenti manuali dei carichi e l’ambito 3 per la rimozione dell’amianto con smaltimento Eternit e rifacimento del tetto.

I beni agevolabili devono essere NUOVI.

A titolo esemplificativo ma non esaustivo vi indichiamo i principali investimenti che rientrano nell’incentivo INAIL:

Termine di realizzazione del progetto: entro un anno dall’approvazione della domanda.

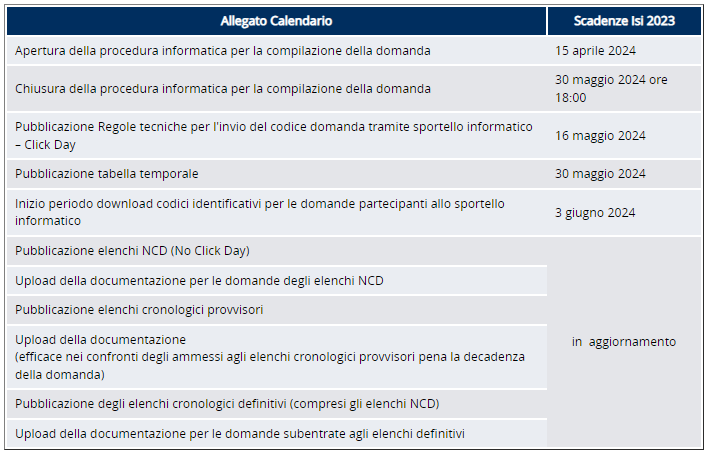

MODALITA’ DI PRESENTAZIONE DELLA DOMANDA

Sul portale Inail – nella sezione “Accedi ai Servizi Online” – le imprese avranno a disposizione una procedura informatica che consentirà attraverso un percorso guidato, di inserire la domanda di finanziamento con le modalità indicate negli Avvisi regionali.

La domanda compilata e registrata, esclusivamente in modalità telematica, dovrà essere inoltrata allo sportello informatico per l’acquisizione dell’ordine cronologico, secondo quanto riportato nel documento “Regole Tecniche e modalità di svolgimento”.

Lo Studio è a disposizione per assistervi nella presentazione della pratica.

Per la consultazione dell’elenco completo delle scadenze fiscali di marzo 2023 pubblicato nel sito dell’Agenzia delle Entrate cliccate sul seguente link:

https://www1.agenziaentrate.gov.it/servizi/scadenzario/main.php

Dal 01.01.2024 entra in vigore l’OBBLIGO DI FATTURA ELETTRONICA per tutti i soggetti forfettari che si avvalgono della L. 190/2014, a prescindere dalle somme percepite nell’ambito dell’attività professionale.

IMPOSTA DI BOLLO ASSOLTA IN MODO ELETTRONICO E PAGATA TRIMESTRALMENTE

L’assolvimento dell’imposta di bollo sulle fatture elettroniche va eseguito in modalità elettronica e il versamento dell’imposta deve avvenire trimestralmente con mod. F24.

OBBLIGO DI CONSERVAZIONE ELETTRONICA PER I FORFETTARI

I contribuenti forfettari sono tenuti alla conservazione digitale elettronica decennale dei documenti fiscali e quindi, non solo delle fatture elettroniche emesse, ma anche di quelle ricevute.

ADESIONE AL SERVIZIO DI CONSERVAZIONE ELETTRONICA DELL’AGENZIA ENTRATE

I contribuenti forfettari possono aderire al servizio di conservazione elettronica gratuito delle fatture elettroniche emesse e ricevute messo a disposizione dall’Agenzia delle Entrate,

Il processo di conservazione si applica automaticamente alle fatture emesse o ricevute DOPO l’adesione al servizio.

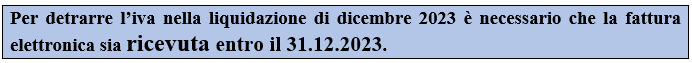

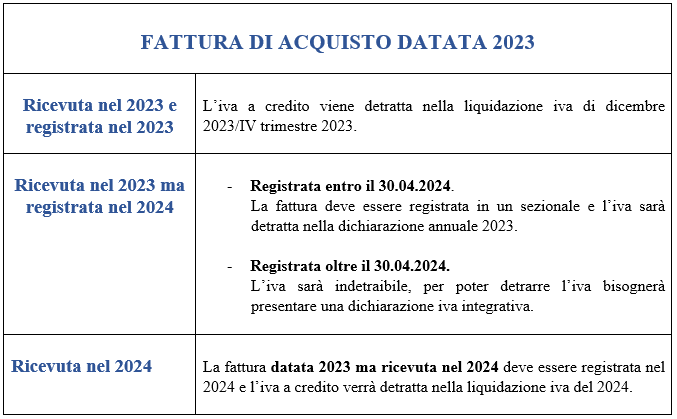

La detrazione iva degli acquisti a cavallo d’anno segue regole diverse rispetto alle regole ordinarie.

Si rende quindi necessario sollecitare i vostri fornitori a inviare la fattura entro fine anno (tenendo conto che lo SDI può impiegare fino a 5 giorni per consegnare la fattura).

L’iva delle fatture di acquisto datate 2023 ma ricevute nel 2024 potrà essere detratta SOLO nel 2024.

SOCIETA’ E IMPRESE IN CONTABILITA’ SEMPLIFICATA

I soggetti in contabilità semplificata che ricevono nel 2024 la fattura datata 2023 hanno un ulteriore aggravio: il costo NON potrà essere dedotto nel 2023, diventerà deducibile nel bilancio 2024.

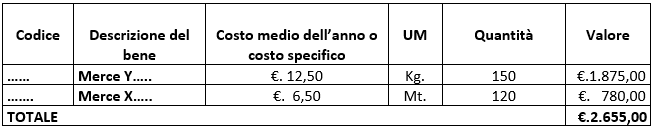

A) – VALUTAZIONE DELLE RIMANENZE AL 31.12.2023

Ai fini della redazione del bilancio dell’esercizio 2023 si rende necessaria la valutazione dei beni presenti in magazzino a fine esercizio.

E’ indispensabile, pertanto, redigere l’inventario analitico dei beni in rimanenza con riferimento alla situazione esistente al 31.12.2023.

Nel dettaglio delle rimanenze è necessario evidenziare:

1. il codice del bene/prodotto;

2. la descrizione;

3. il criterio di valorizzazione riconosciuto dalla legislazione fiscale (costo specifico, costo medio ponderato, Fifo o Lifo).

I criteri consigliati dallo studio sono il costo specifico o il costo medio. Di seguito vi riportiamo un esempio di calcolo per il calcolo del costo medio ponderato della merce Y da indicare nel dettaglio delle rimanenze.

Per la valutazione di beni prodotti dall’impresa o per l’applicazione di altri criteri potete contattare lo Studio.

4. l’unità di misura;

5. le quantità in rimanenza;

6. il valore totale

Esempio di dettaglio delle rimanenze:

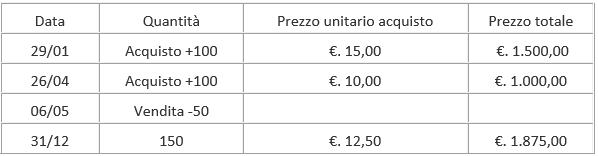

ESEMPIO DI COSTO MEDIO PONDERATO

Il metodo del costo medio ponderato consiste nell’applicare, a ciascuno scarico, un valore pari al prezzo medio ponderato d’acquisto.

Ipotizziamo di aver effettuato i seguenti acquisti:

in data 29.01.2023 – 100 unità di merce Y al prezzo di 15 euro l’una;

in data 26.04.2023 – 100 unità di merce Y al prezzo di 10 euro l’una;

In data 06.05.2023 si effettua una vendita di 50 unità di merce Y.

Determinazione del valore al 31.12.2023 da indicare nel dettaglio delle rimanenze.

Merce Y scheda di movimenti dell’anno.

Il prezzo medio di acquisto al 31.12.2023 si ottiene in questo modo (1.500 + 1.000) / 200 = €. 12,50

Il prezzo medio di 12,50 viene moltiplicato per la consistenza a fine anno: 12,50 x 150 = €. 1.875,00

B) – LIQUIDAZIONE COMPENSI AMMINISTRATORI E COLLABORATORI COORDINATI E CONTINUATIVI PER L’ANNO 2023

Al fine della deduzione per competenza dal reddito 2023, Vi invitiamo a liquidare i compensi agli amministratori ed ai collaboratori coordinati e continuativi delle società di capitali entro il 12.01.2024.

C) – DICHIARAZIONE PER USUFRUIRE DELLA RITENUTA D’ACCONTO DEL 23% SUL 20% DEI COMPENSI PROVVIGIONALI

Ritenuta ridotta – i soggetti che percepiscono provvigioni occasionali e/o abituali, e che si avvalgono in via continuativa dell’opera di dipendenti o di terzi (escluso l’amministratore), devono inviare una dichiarazione ai loro clienti per usufruire della riduzione della ritenuta di acconto del 23% sul 20%.

Durata – La dichiarazione deve essere inviata prima dell’emissione della fattura ed è valida fino a revoca o fino alla perdita dei requisiti. La perdita dei requisiti deve essere comunicata tempestivamente alla controparte.

Invio – La dichiarazione deve essere inviata tramite raccomandata A/R o tramite PEC.

D) – CONTRIBUTO E DICHIARAZIONE PERIODICA AL CONAI PER L’ANNO 2023

I soggetti che hanno importato beni e/o effettuato acquisti intracomunitari di merci nell’anno 2023 devono inviare al CONAI la dichiarazione periodica se superano gli importi minimi di esenzione.

La dichiarazione deve essere inviata telematicamente entro il 20.01.2024 ed è necessario registrarsi presso il sito del CONAI.

Dal 01.01.2024 entra in vigore l’OBBLIGO DI FATTURA ELETTRONICA per tutti i soggetti forfetari che si avvalgono della L. 190/2014, a prescindere dalle somme percepite nell’ambito dell’attività professionale.

La compilazione e l’emissione della fattura elettronica può avvenire attraverso le seguenti procedure alternative:

I soggetti forfetari che hanno scelto di emettere le fatture elettroniche già dall’anno corrente 2023, non dovranno apportare alcune modifiche in merito.

Lo studio è a disposizione per ogni supporto del caso.