Archivio per anno: 2020

DECRETO RISTORI – CONTRIBUTO A FONDO PERDUTO PER I SOGGETTI CHE HANNO SUBITO NUOVE LIMITAZIONI

/0 Commenti/in Area Economica, News/da Wise CommercialistiNell’ambito del nuovo “Decreto Ristori” è stato previsto un contributo a fondo perduto a favore dei soggetti esercenti specifiche attività rientranti nei settori economici che sono stati oggetto delle limitazioni previste dal nuovo DPCM 24.10.2020 emanato per il contenimento dell’emergenza COVID-19.

Il contributo spetta se c’è la riduzione di almeno un terzo del fatturato / corrispettivi del mese di aprile 2020 rispetto al mese di aprile 2019 ed è erogato dall’Agenzia delle Entrate:

- automaticamente a favore di coloro che hanno già beneficiato del contributo a fondo perduto previsto dal c.d. “Decreto Rilancio”;

- a fronte di una specifica domanda a favore di coloro che non hanno presentato la richiesta per il predetto contributo. Tale possibilità riguarda, tra l’altro, i soggetti con ricavi / compensi 2019 superiori a € 5 milioni, in precedenza esclusi e ora ammessi al beneficio.

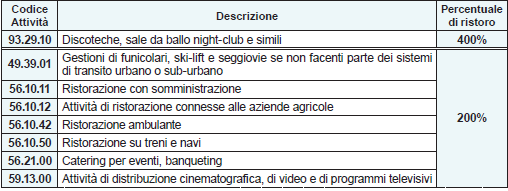

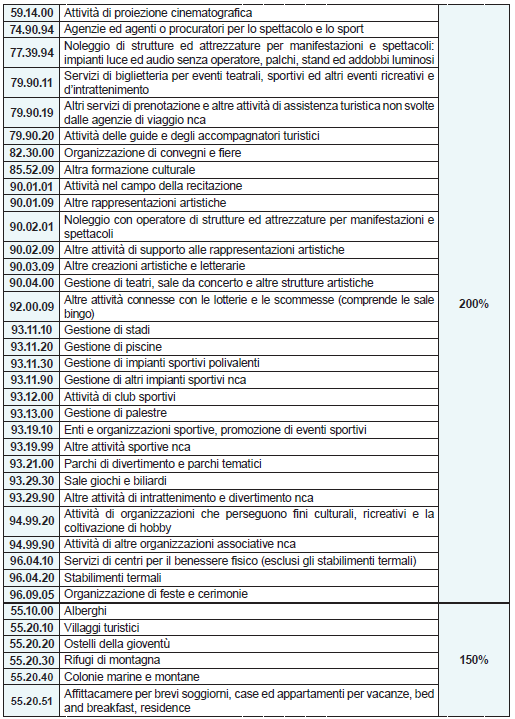

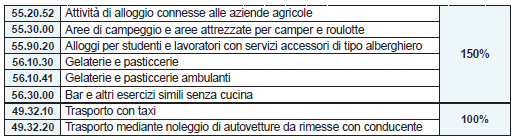

IMPORTO DEL NUOVO CONTRIBUTO A FONDO PERDUTO

L’importo del contributo è determinato con modalità differenti a seconda che il soggetto abbia già beneficiato del contributo di cui al citato art. 25 ovvero non abbia presentato la relativa domanda.

In particolare lo stesso è determinato quale “quota” del contributo già percepito ovvero del valore calcolato sulla base della domanda presentata ai fini del nuovo contributo.

La quota, ossia la percentuale di ristoro, è differenziata in base al settore economico di appartenenza, come segue

CREDITO D’IMPOSTA PER INVESTIMENTI IN BENI STRUMENTALI NUOVI – DICITURA IN FATTURA

/0 Commenti/in Area Economica, News/da Wise CommercialistiPer gli investimenti in beni strumentali nuovi in proprietà o in leasing effettuati nel 2020, o prenotati entro il 31.12.2020 con versamento di un acconto pari al 20%, si può beneficiare del nuovo credito d’imposta L.160/2019.

AMBITO OGGETTIVO

Il credito d’imposta si applica agli investimenti in beni in possesso dei seguenti requisiti:

- strumentali all’attività d’impresa o di arte o professione;

- nuovi;

- destinati a strutture produttive ubicate in Italia;

- acquistati a titolo di proprietà, in locazione finanziaria, costruiti internamenteo acquisiti con contratto di appalto.

Risultano esclusi dall’agevolazione i seguenti beni:

- fabbricati e costruzioni;

- autovetture;

- beni con coefficienti di ammortamento ai fini fiscali inferiori al 6,5%;

- beni immateriali non 4.0 (ad esempio i software gestionali).

DICITURA IN FATTURA

Per beneficiare del nuovo credito d’imposta Le fatture e gli altri documenti (in caso di leasing anche il contratto) devono riportare la dicitura:

“Beni agevolabili art. 1, commi da 184 a 194, L. 160/2019”.

Nel caso la dicitura sia assente la fattura deve essere regolarizzata nel modo seguente:

- o stampa di una copia cartacea e apposizione della dicitura con scrittura indelebile o timbro (scelta consigliata);

- o integrazione elettronica da allegare all’originale e da conservare unitamente a quest’ultimo (in questo caso si usano le modalità specificate in caso di reverse charge).

Si dovrà fare attenzione all’apposizione della dicitura in fattura per gli acquisti ancora da effettuare da oggi al 31.12.2020.

MODELLO DI COMUNICAZIONE

Le imprese che intendono fruire dell’agevolazione sono tenute ad effettuare una comunicazione al Ministero dello sviluppo economico.

Il modello, il contenuto, le modalità e i termini di invio della comunicazione saranno stabiliti con apposito decreto direttoriale.

DOMICILIO DIGITALE – PEC

/0 Commenti/in Area Economica, News/da Wise CommercialistiCome previsto dal Decreto Semplificazioni tutti i soggetti iscritti al Registro Imprese e/o a Ordini e Collegi professionali devono comunicare, entro il 01.10.2020, il loro “Domicilio digitale” (PEC).

Per chi avesse già provveduto, in base ai precedenti provvedimenti normativi, non dovrà fare alcuna comunicazione, tuttavia dovrà avere cura di mantenere valida la propria casella PEC.

Per chi invece non avesse ancora attivato alcun indirizzo PEC, dovrà farlo entro il 01.10.2020 e comunicarlo entro la stessa data al Registro Imprese o proprio Ordine/Collegio di appartenenza.

Il mancato adempimento o l’accertata inattività della PEC, comporteranno, da parte degli organi competenti, l’assegnazione d’ufficio di un nuovo e diverso domicilio digitale e l’irrogazione di una sanzione amministrativa che va da un minimo di euro 206 ad un massimo di euro 2.064.

Lo studio è a disposizione per l’eventuale assistenza.

NUOVE SPECIFICHE TECNICHE FEB2B

/0 Commenti/in Area Economica, News, Uncategorized/da Wise CommercialistiL’Agenzia delle Entrate, con il provvedimento del 28.02.2020, ha approvato le nuove specifiche tecniche per la fatturazione elettronica. In base al suddetto provvedimento le regole, che prevedono tra l’altro nuovi codici natura operazione e tipo documento, avrebbero dovuto entrare in vigore dal 01.10.2020.

In considerazione dell’attuale situazione di emergenza dovuta alla crisi epidemiologica COVID-19 l’Agenzia delle Entrate con provvedimento del 20.04.2020 ha disposto il differimento dell’obbligo di utilizzo delle nuove regole al 01.01.2021.

Riepiloghiamo, pertanto, la situazione:

- Dal 10.2020, per chi fosse già pronto, sarà possibile (facoltà) utilizzare per l’emissione delle fatture elettroniche il nuovo tracciato e i nuovi codici. SDI infatti accetterà fino al 31.12.2020 sia le FEB2B con il vecchio tracciato sia le FEB2B con il nuovo;

- Dal 01.2021 tutte le fatture elettroniche dovranno essere predisposte obbligatoriamente in base alle nuove specifiche tecniche.

Con prossima circolare vi daremo le informazioni dettagliate sui “nuovi codici natura” e “tipo documento” istituiti.

DECRETO AGOSTO D.L. 104/2020

/0 Commenti/in Area Economica, News/da Wise CommercialistiCon la presente vi aggiorniamo su alcune misure introdotte dal “decreto agosto” D.L. 104/2020.

1) SOSTEGNO FINANZIARIO PER MICRO, PICCOLE E MEDIE IMPRESE

Proroga della moratoria – art. 56, co. 2 D.L. 18/2020 DECRETO CURA ITALIA (ns. circolare del 19.03.2020).

E’ stato prorogato il termine dal 30.09.2020 al 31.01.2021 relativamente a:

- APERTURE DI CREDITO A REVOCA E ANTICIPI SU CREDITI – quelli esistenti al 29 febbraio NON possono essere revocati in tutto o in parte dall’istituto di credito fino al 31 gennaio 2021;

- PRESTITI NON RATEALI – sono prorogati, senza alcuna formalità, fino al 31 gennaio 2021 alle medesime condizioni;

- MUTUI, FINANZIAMENTI E LEASING – le rate in scadenza prima del 30 gennaio 2021 sono sospese sino al 31 gennaio 2021. Il piano di rimborso delle rate o dei canoni oggetto di sospensione è dilazionato.

Per le imprese che alla data del 15.08.2020 risultano già ammesse alle misure di sostegno originariamente previste dall’art. 56 D.L. 18/2020, la proroga della moratoria opera automaticamente senza alcuna formalità.

2) CREDITO D’IMPOSTA PER SPONSORIZZAZIONI IN SOCIETA’ SPORTIVE

E’ riconosciuto un credito d’imposta alle imprese, lavoratori autonomi ed enti non commerciali che effettuano investimenti in campagne pubblicitarie nei confronti:

- di leghe che organizzano campionati nazionali a squadre nell’ambito delle discipline olimpiche;

- di società sportive professionistiche, società sportive e associazioni sportive dilettantistiche iscritte al registro CONI operanti in discipline olimpiche e che svolgono attività sportiva giovanile.

Detto credito d’imposta è pari al 50% degli investimenti effettuati.

Le spese di sponsorizzazione dovranno essere di importo non inferiore a €. 10.000 e dovranno essere fatte a favore di società sportive con ricavi almeno pari a €. 200.000.

Sono tuttavia escluse dal beneficio in esame le spese di sponsorizzazione effettuate nei confronti di società sportive che aderiscono al regime contabile-fiscale previsto dalla L. 398/1991.

Il bonus in esame spetta:

- a condizione che i pagamenti siano effettuati con versamento bancario/postale o altri sistemi di pagamento tracciati;

- nel limite massimo di spesa pari a €. 90 milioni. In caso di insufficienza delle risorse disponibili rispetto alle richieste ammesse lo stesso viene ripartito tra i beneficiari in misura proporzionale a quanto potenzialmente spettante.

Il credito d’imposta è utilizzabile esclusivamente in compensazione tramite il mod. F24, previa istanza al dipartimento dello sport della presidenza del consiglio dei ministri. (Le disposizioni attuative sono demandate ad uno specifico DPCM non ancora disponibile).

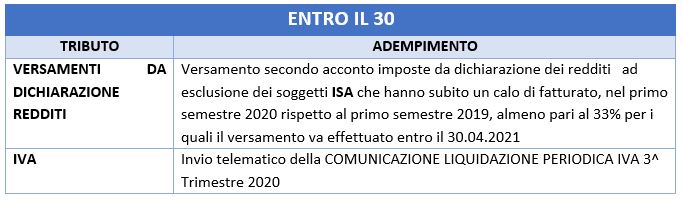

3) PROROGA DEL TERMINE DI VERSAMENTO DEL SECONDO ACCONTO DELLE IMPOSTE 2020

Il termine di versamento della seconda rata dell’acconto 2020 delle imposte sui redditi/IRAP in scadenza il 30.11.2020 è differito al 30.04.2021.

Per poter beneficiare della proroga in esame è necessario che il contribuente sia soggetto agli ISA e abbia subito una riduzione del fatturato/corrispettivi del primo semestre 2020 di almeno il 33% rispetto a quello del primo semestre 2019.

4) RIVALUTAZIONE DEI BENI D’IMPRESA E DELLE PARTECIPAZIONI

E’ riproposta una nuova rivalutazione dei beni d’impresa e delle partecipazioni riservata alle società di capitali.

La rivalutazione va effettuata nel bilancio 2020 e riguarda i beni strumentali risultanti dal bilancio al 31.12.2019 e può essere effettuata solo su alcuni beni e non necessariamente su tutti.

Per ottenere il riconoscimento fiscale del maggior valore dei beni e quindi per avere maggiori ammortamenti – dall’anno 2021- occorre versare un’imposta sostitutiva pari al 3% (senza alcuna distinzione per i beni ammortizzabili e non ammortizzabili).

In caso di cessione/assegnazione ai soci entro il 01.01.2024, la plusvalenza/minusvalenza sarà calcolata sul valore ante rivalutazione.

La rivalutazione può avere solo effetto civilistico e contabile e in tal caso non è dovuta nessuna imposta.

5) CREDITO D’IMPOSTA ACQUISTO BENI MATERIALI STRUMENTALI NUOVI E INVESTIMENTI IN BENI IMMATERIALI (EX SUPER-IPER AMMORTAMENTO)

Per beneficiare del nuovo credito d’imposta, sugli acquisti di beni materiali strumentali nuovi e sugli investimenti in beni immateriali, che ha sostituito rispettivamente il super e l’iper-ammortamento, sarà necessario conservare, ai fini dei successivi controlli, la documentazione idonea a dimostrare l’effettivo sostenimento e la corretta determinazione dei costi agevolabili.

Le fatture e gli altri documenti devono riportare la dicitura: Beni agevolabili art. 1, commi da 184 a 194, L. 160/2019.

Nel caso le fatture ricevute fino ad oggi non avessero la suddetta dicitura consigliamo di contattare direttamente il fornitore al fine di farsi rilasciare una dichiarazione scritta che attesti quanto sopra.

SCADENZARIO DEI VERSAMENTI SOSPESI

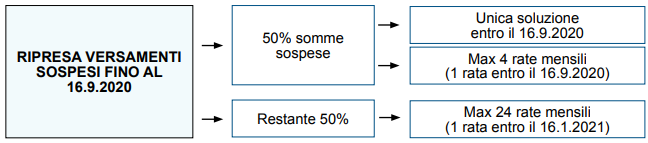

/0 Commenti/in Area Economica, News/da Wise CommercialistiPer le ditte che in base alle disposizioni di legge (DL n. 18/2020 e DL n. 34/2020) avevano la possibilità di rinviare il pagamento dei tributi (IVA, Ritenute, ecc), l’art 97 del DL n. 104/2020 “Decreto Agosto” prevede la possibilità di effettuare i mancati versamenti, senza sanzioni ed interessi con le seguenti tempistiche:

Inviamo qui di seguito il nuovo scadenzario.

Logicamente il pagamento potrà comunque essere interamente effettuato in un’unica soluzione il 16/09/2020.

Lo Studio resta a disposizione per l’eventuale gestione e predisposizione delle relative rateizzazioni.

SUPERBONUS 110%

/0 Commenti/in Area Economica, News/da Wise CommercialistiA seguito della conversione nella Legge n. 77/2020 del DL 34/2020 (cosiddetto “Decreto Rilancio”) sono state introdotte rilevanti modifiche alla normativa sugli incentivi per l’efficientamento energetico (meglio nota con il termine super bonus 110%) con riferimento alla tipologia di immobili sui quali possono essere effettuati gli interventi agevolati.

Si ricorda che la disposizione in esame prevede una detrazione pari al 110% di alcune tipologie di spese sostenute dal 1/7/2020 al 31/12/2021 . L’agevolazione fiscale consiste in detrazioni di imposta riservata ad interventi che aumentano il livello di efficienza energetica degli edifici esistenti o riducono il rischio sismico degli stessi.

Il principio di fondo è quello di favorire alcuni interventi principali (cosiddetti interventi trainanti) che possono beneficiare dell’agevolazione cui poter eventualmente cumulare altri interventi aggiuntivi (cosiddetti interventi trainati) in grado di fungere da volano per la ripresa del settore dell’edilizia.

Costituiscono interventi trainanti :

a) quelli previsti nel sistema ECOBONUS che permettano un miglioramento di almeno due classi energetiche o comunque, ove ciò non sia possibile, il raggiungimento della classe più alta, da dimostrare mediante l’APE ( attestato di prestazione energetica) e cioè gli interventi di :

- isolamento termico delle superfici opache verticali, orizzontali e inclinate che interessano l’involucro degli edifici (cosiddetto “cappotto termico”);

- sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento e/o il raffrescamento e/o la fornitura di acqua calda a condensazione con efficienza rientrante nella classe A o a pompa di calore anche abbinati a impianti fotovoltaici con accumulo o microgenerazione realizzati su edifici unifamiliari o su unità immobiliari site all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno;

b) quelli previsti nel sistema Sisma bonus

- interventi antisismici di cui al dl 2013/63 con riduzione di una o due classi di rischio anche per parti comuni di condomini.

Costituiscono interventi trainati, a condizione che vengano eseguiti congiuntamente ad almeno uno degli interventi trainanti sopra descritti, quelli di :

- efficientamento energetico (ad esempio sostituzione di infissi)

- installazione di infrastruttura per la ricarica di veicoli elettrici;

- installazione di impiantisolari fotovoltaici connessi alla rete elettrica;

- installazione di impianti di accumulo integrati

L’agevolazione spetta agli interventi effettuati da

- persone fisiche al di fuori di attività di impresa o professioni;

- condomìni (anche con unità immobiliari occupate da uffici o negozi);

- Istituti autonomi Case Popolari;

- Associazioni ONLUS iscritte nell’apposito registro;

- Associazioni sportive Dilettantistiche (limitatamente ai soli immobili o parti di immobili adibiti a spogliatoi

L’aspetto più innovativo e pregnante della norma è sicuramente, al di là della possibilità di detrazione della spesa nella misura indicata del 110% nel termine di 5 anni, è sicuramente la cessione del credito prevista dall’art.121 della legge 77/2020.

Il beneficiario potrà in sostanza scegliere se :

- utilizzare la detrazione spettante in 5 rate annuali di pari importo (questo nel caso in cui effettui direttamente la spesa pagando l’impresa o le imprese che eseguiranno gli interventi);

- optare per lo sconto in fattura applicato dall’impresa o dalle imprese esecutrici dei lavori nei limiti ovviamente del corrispettivo dovuto;

- optare per la cessione del credito ad altri soggetti, compresi gli istituti di credito con facoltà di successiva cessione (l’impresa o le imprese, che effettueranno lo sconto, acquisiranno un credito di imposta pari al 110% dello sconto applicato in fattura.

Posto che l’agevolazione spetta per le spese sostenute dal 1° luglio 2020 fino al 31 dicembre 2021, e quindi il bonus è già in vigore, mancano però ancora:

- il decreto attuativo del MISE sulla congruità delle spese sostenute, una sorta di elenco che indica i “massimali specifici di costo” per gli interventi di riqualificazione energetica degli edifici (in attesa di quel provvedimento, si farà riferimento ai prezzari predisposti dalle Regioni, ai listini delle Camere di commercio o, in mancanza di questi, ai prezzi correnti di mercato nelle diverse zone);

- le modalità operative per accedere, in luogo della detrazione, all’opzione dello sconto in fattura e/o della cessione del credito d’imposta, opportunità che, insieme all’aliquota prevista del 110%, rappresenta il grosso appeal della nuova agevolazione fiscale sugli interventi di efficienza energetica e di consolidamento degli edifici in funzione anti sismica.

AREA RISERVATA

LINK UTILI

ULTIME PUBBLICAZIONI

SCADENZARIO APRILE 2024Aprile 2, 2024 - 4:26 pm

SCADENZARIO APRILE 2024Aprile 2, 2024 - 4:26 pm ENASARCO – MASSIMALI E MINIMALI PER L’ANNO 2024Marzo 14, 2024 - 11:49 am

ENASARCO – MASSIMALI E MINIMALI PER L’ANNO 2024Marzo 14, 2024 - 11:49 am BANDO ISI INAIL – CONTRIBUTO A FONDO PERDUTO 65%Marzo 6, 2024 - 4:29 pm

BANDO ISI INAIL – CONTRIBUTO A FONDO PERDUTO 65%Marzo 6, 2024 - 4:29 pm